COMMUNIQUÉ DE PRESSE - 26 JUILLET 2022 07:02

Rapprochement Eutelsat - OneWeb : une avancée décisive pour la connectivité par satellite

source et communication complète sur EutelsatParis, Londres - 26 juillet 2022 – Eutelsat Communications (Euronext Paris : ETL) et les actionnaires clés de OneWeb ont signé un protocole d'accord, pour rapprocher les deux sociétés par échange d’actions, en vue de créer un acteur mondial unique et de premier plan dans le domaine de la connectivité. Eutelsat regroupera sa flotte de 36 satellites géostationnaires (GEO) avec la constellation de 648 satellites LEO de OneWeb, dont 428 sont actuellement en orbite.

- Eutelsat et les actionnaires clés de OneWeb[1]signent un protocole d'accord en vue d’un rapprochement d’Eutelsat et OneWeb dans une opération par échange d’actions.

- Les actionnaires d’Eutelsat et de OneWeb détiendront chacun 50% du capital social d’Eutelsat.

- L’entité combinée aura une position unique pour répondre aux besoins du marché mondial de la connectivité, en croissance rapide.

- Profil financier attractif :

- Potentiel de taux de croissance annuel à deux chiffres du chiffre d'affaires et de l'EBITDA sur le moyen-long terme ;

- Forte génération prévisionnelle de trésorerie d'Eutelsat, offrant visibilité et capacité de financement pour soutenir le développement sur le marché LEO à travers la prochaine génération de satellites de OneWeb ;

- Potentiel de création de valeur supplémentaire de plus de 1,5 milliard d'euros après impôt (net des coûts de mise en œuvre) en synergies de chiffre d’affaires, dépenses d'investissement et coûts.

- Conseil d'administration équilibré et gouvernance recomposée, avec le Président du Conseil d’Administration et la Directrice générale d'Eutelsat, le Président de OneWeb ainsi qu’un nombre important d’administrateurs indépendants proposés par les actionnaires d'Eutelsat et de OneWeb, lors d’une Assemblée Générale Extraordinaire.

- Une opération pleinement soutenue par les actionnaires stratégiques des deux entités, dont Bpifrance et le Fonds Stratégique de Participations qui se sont engagés à voter en faveur des résolutions liées à l’opération lors de cette Assemblée Générale Extraordinaire, sous réserve des conditions usuelles. CMA CGM, actionnaire d’Eutelsat, soutient également ce rapprochement.

- La transaction valorise OneWeb à 3,4 milliards de dollars impliquant une valeur de 12 euros par action Eutelsat (incluant le dividende, avant synergies).

- Eutelsat proposera le paiement d’un dividende de 0,93 euro par action – avec possibilité d’opter pour un paiement en actions – pour l’exercice 2021-2022 lors de la prochaine Assemblée générale des actionnaires. Ce dividende n'aura pas d'impact sur le ratio d'échange.

- Eutelsat continuera à être cotée sur Euronext Paris et demandera à être admise au segment standard du London Stock Exchange.

- Opération transformante, basée sur de solides fondations commencées en avril 2021 avec l’investissement d’Eutelsat dans OneWeb, qui donne naissance à un acteur mondial de premier plan, singulièrement positionné pour conquérir le marché de la Connectivité avec une offre complémentaire GEO/LEO[2].

La transaction sera structurée comme un échange des actions OneWeb par leurs détenteurs (autres qu’Eutelsat) avec des actions Eutelsat nouvellement émises. A la réalisation de la transaction, Eutelsat détiendra 100% de OneWeb et les actionnaires de OneWeb[3] recevront 230 millions d'actions Eutelsat nouvellement émises (représentant 50% du capital aujourd’hui[4]).

L’opération s'inscrit dans le prolongement de la collaboration croissante entre Eutelsat et OneWeb, débutée avec la prise de participation d'Eutelsat dans OneWeb en avril 2021, suivie par l'accord de distribution mondiale annoncé en mars 2022, puis par le nouveau partenariat commercial exclusif signé ce jour[5], qui vise principalement les marchés européens et mondiaux de connectivité maritime.

Commentant ce rapprochement, Dominique D'Hinnin, Président du Conseil d'administration d’Eutelsat, a déclaré : « Je suis très heureux d'annoncer cette étape majeure dans la collaboration entre Eutelsat et OneWeb. Le rapprochement de nos deux entreprises donnera naissance à un leader mondial, en combinant les constellations LEO et actifs GEO pour saisir les opportunités de croissance considérables dans le domaine de la connectivité, et offrir à nos clients des solutions inédites répondant à leurs besoins avec une gamme d’applications encore plus large. Ce rapprochement permettra d’accélérer la commercialisation de la flotte de OneWeb, tout en améliorant le profil de croissance d’Eutelsat. Ce rapprochement offre également un potentiel de création de valeur significatif qui repose sur une répartition équilibrée des synergies de revenus, de coûts et de dépenses d'investissement. Le soutien fort des actionnaires stratégiques des deux entreprises témoigne de la formidable opportunité qu’offre cette transaction et de la valeur qui sera créée pour toutes les parties prenantes. Il s’agit véritablement d’une opération qui change la donne dans notre secteur. »

Sunil Bharti Mittal, Président exécutif de OneWeb, a déclaré : « Après avoir ouvert la voie et mis en œuvre la connectivité dans les pays émergents, je suis particulièrement enthousiaste à l'idée de connecter ceux qui ne le sont pas encore. Le rapprochement d’Eutelsat et OneWeb marque une évolution importante dans cette direction de même qu’une combinaison unique de satellites GEO et LEO. Les premiers résultats positifs délivrés par notre service ainsi que le nombre important de projets en cours représentent une formidable opportunité sur le segment très porteur de la connectivité par satellite, en particulier pour répondre aux besoins en matière de haut débit et de faible latence. La demande soutenue de nos clients pour des offres combinées GEO/LEO nous conduit vers cette avancée importante. Bharti, en sa qualité qu’actionnaire principal de OneWeb, aux côtés des autres principaux actionnaires, se réjouit de jouer un rôle de premier plan dans la fourniture d'une connectivité à haut débit grâce au rapprochement de OneWeb et d’Eutelsat ».

Eva Berneke, Directrice générale d’Eutelsat, a déclaré : « Notre investissement initial dans OneWeb reposait sur notre conviction profonde que la croissance future de la connectivité serait tirée par les capacités GEO et les constellations LEO. Cette conviction s'est renforcée au fur et à mesure que nous avons approfondi notre relation avec OneWeb, d'abord en augmentant notre participation dans la société, puis avec l'accord de distribution mondial signé il y a quelques mois. Nous passons maintenant à l'étape suivante, avec un rapprochement qui garantira la pleine réalisation du potentiel de l’intégration GEO/LEO, soutenue par des logiques financières, stratégiques et industrielles attrayantes. Cette combinaison sans précédent donnera naissance à un acteur mondial puissant, doté de la solidité financière et de l'expertise technique nécessaires pour accélérer à la fois le déploiement commercial de OneWeb et le pivot stratégique d'Eutelsat vers la connectivité. Elle est aussi résolument tournée vers une croissance rentable, avec une importante génération de trésorerie à moyen terme et un désendettement rapide grâce à une forte croissance de l'EBITDA prévisionnel. Les avantages pour nos clients et partenaires, qui sont au centre de notre stratégie, sont à la fois significatifs et sans équivalent. Il s'agit également d'une opportunité très stimulante pour nos collaborateurs qui seront la clé du succès de cette transformation. »

Neil Masterson, directeur général de OneWeb, a déclaré : « Depuis maintenant 20 mois, OneWeb a repris sa mission de connecter ceux qui ne l’étaient pas et de faire tomber les barrières de la connectivité qui pèsent sur les économies et les populations à travers le monde entier. Petit à petit, cette ambition est devenue en réalité et nous sommes devenus le deuxième opérateur satellite en orbite basse au monde. Le projet que nous annonçons aujourd’hui est une nouvelle étape audacieuse dans le parcours remarquable de OneWeb. Il témoigne de la résilience, de la capacité d’exécution et de l'innovation de nos équipes, de la forte demande que nous avons constatée depuis le lancement de nos services commerciaux et de l'étroite collaboration que nous avons établie avec nos partenaires pour fournir une connectivité à haut débit et à faible latence aux gouvernements, aux entreprises et aux communautés. Cette fusion accélère notre mission de fournir une connectivité qui changera les vies à grande échelle et bâtir une entreprise à croissance rapide, bien financée, qui continuera à créer une valeur importante pour nos actionnaires. »

Une opportunité de marché considérable

Eutelsat et OneWeb saisiront les opportunités considérables offertes par le marché de la connectivité, tirées par les besoins croissants des clients sur les segments B2B et B2C à la recherche d'une connectivité permanente et fiable. Ces segments de marché devraient être multipliés respectivement par trois et cinq au cours de la prochaine décennie, pour atteindre une valeur combinée d'environ 16 milliards de dollars d'ici à 2030, la croissance étant assurée par les capacités GEO HTS et LEO[6].

De plus, la combinaison de la densité du réseau, de la compétitivité et du débit élevé du GEO avec la faible latence et l'omniprésence du LEO, représente la solution optimale pour répondre à un spectre encore plus large d'exigences des clients, ce qui augmente potentiellement le marché cible.

Un rapprochement puissant, qui change la donne dans le secteur

Les activités d'Eutelsat et de OneWeb sont très complémentaires. Une feuille de route précise a été établie pour développer progressivement un service GEO/LEO entièrement intégré comprenant une plateforme commune, des terminaux hybrides et un réseau entièrement mutualisé, créant ainsi une solution de guichet unique pour les clients, qui bénéficieront d'une offre unique et d'une expérience utilisateur optimale.

Tirer avantage des synergies importantes en termes de chiffre d’affaires, de coûts et de dépenses d'investissement

Le rapprochement d’Eutelsat et de OneWeb devrait être significativement créateur de valeur.

En moyenne, les synergies annuelles de chiffre d’affaires sont estimées à près de 150 millions d'euros dès la quatrième année, grâce aux offres hybrides GEO/LEO qui fourniront aux clients un service de qualité supérieure tout en améliorant le taux d’occupation des capacités satellitaires.

Des synergies organisationnelles devraient permettre de réaliser des économies annuelles de plus de 80 millions d'euros, avant impôt, après cinq ans, principalement en évitant des doublons de coûts.

L'optimisation des dépenses d'investissement est estimée, en moyenne, à environ 80 millions d'euros d’économies par an, dès la première année, grâce à l'infrastructure satellitaire hybride GEO/LEO et à l'amélioration du pouvoir de négociation commerciale de l'entité combinée.

La création de valeur est répartie de manière équilibrée entre le chiffre d’affaires, les coûts et les dépenses d'investissement. Au total, la valeur actualisée nette des synergies est estimée à plus de 1,5 milliard d'euros après impôt (net des coûts de mise en œuvre).

Avancée créatrice de valeur vers une croissance robuste et rentable

Cette transaction offre une plateforme de création de valeur aux deux entités tout en transformant leurs profils respectifs de croissance futurs et leur potentiel de génération de trésorerie.

L’entité combinée devrait avoir un niveau de chiffre d’affaires d’environ 1,2 milliards d’euros et un EBITDA d’environ 0,7 milliard d’euros pour l’exercice fiscal 2022-2023.

Le chiffre d'affaires devrait croître à un TCAM dans le bas de la fourchette à deux chiffres, au cours des dix prochaines années.

L'EBITDA devrait également connaître une croissance dans une fourchette à deux chiffres sur le moyen-long terme, dépassant la croissance des ventes, avec des niveaux de marge d’EBITDA revenant progressivement aux standards des opérateurs GEO les plus performants.

Les investissements de l’entité combinée se situeront en moyenne entre 725 et 875 millions d’euros, par an, sur les exercices fiscaux 2023-2024 à 2029-2030.

Un programme d'investissement doté d'un financement solide et un désendettement rapide

La forte génération de trésorerie d’Eutelsat assurera à la fois de la visibilité et du financement pour développer la flotte de OneWeb avec un minimum de risque. L’EBITDA-CAPEX combiné, attendu à environ -0,2 milliard d’euros pour l’exercice 2022-2023 devrait redevenir positif d’ici à l’exercice fiscal 2024-2025 ou 2025-2026 (en fonction du phasage des investissements nécessaires à la constellation de deuxième génération).

Eutelsat suspendra temporairement son dividende, et sa génération de trésorerie sera consacrée au déploiement de la constellation de deuxième génération, tout en préservant un bilan solide.

Le ratio d'endettement, qui s'élèvera à environ 4x la dette nette / EBITDA après la transaction, devrait être réduit grâce à une forte croissance de l'EBITDA, soutenue par une politique financière disciplinée, avec un objectif d'endettement d’environ 3x sur le moyen terme.

Eutelsat versera son dividende pour l’exercice 2021-2022, puis suspendra son dividende pour les exercices 2022-2023 et 2023-2024.

Structure de l’opération

La transaction sera structurée comme un échange des actions OneWeb par leurs détenteurs (autres qu’Eutelsat) avec des actions Eutelsat nouvellement émises.

Cela exclut « l’action privilégiée » du gouvernement britannique dans OneWeb qui sera conservée avec ses droits existants. Les actionnaires de OneWeb recevront 230 millions d'actions Eutelsat nouvellement émises, représentant 50% du capital d'Eutelsat aujourd’hui[7].

Le nombre de nouvelles actions Eutelsat que recevront les actionnaires actuels de OneWeb ne sera pas affecté par le paiement du dividende de 0,93 euro par action - avec possibilité d’opter pour un paiement en actions - pour l'exercice fiscal 2021-2022 qui sera proposé lors de la prochaine Assemblée générale annuelle d'Eutelsat.

En continuant à opérer sous son nom, OneWeb poursuivra l’activité LEO, et le siège de OneWeb restera au Royaume-Uni.

Eutelsat conservera son siège social en France, continuera à être cotée sur Euronext Paris et demandera à être admise au segment de cotation standard de la UK Official List of the UK Financial Conduct Authority et sur le London Stock Exchange (sous réserve du respect des conditions d'éligibilité applicables et de l'approbation du UK Financial Conduct Authority).

Un nouvel actionnariat et une nouvelle gouvernance équilibrés

L'entité combinée aura une structure d'actionnariat équilibrée, avec un flottant substantiel, des actionnaires publics de référence et des investisseurs privés qui la soutiennent.

Le conseil d'administration du groupe combiné sera composé de 15 membres, dont dix administrateurs indépendants. Sept administrateurs, en plus de l'actuelle Directrice générale d'Eutelsat, seront proposés par Eutelsat et ses principaux actionnaires et sept administrateurs seront proposés par OneWeb et ses principaux actionnaires (le nombre d’administrateurs proposé par chacun des actionnaires principaux d’Eutelsat et de OneWeb étant proportionnel à leur part du capital au moment de la transaction).

Il est envisagé, après la clôture de l’opération, qu’un pacte d’actionnaires non concertant soit mis en place entre les principaux actionnaires d’Eutelsat et les principaux actionnaires de OneWeb. Le pacte prévoirait, en substance, le droit pour chaque partie de proposer 1 administrateur (si sa participation est d'au moins 7,5% du capital social d’Eutelsat) et 2 administrateurs (si sa participation est d'au moins 15% du capital social d’Eutelsat), ainsi qu'une période de conservation des actions d’Eutelsat de 6 mois (lock-up).

Dominique D'Hinnin sera proposé comme Président du Conseil d'administration de l'entité combinée et Sunil Bharti Mittal comme Vice-Président. Eva Berneke continuera à assumer les fonctions de Directrice générale dans l’entité combinée.

Calendrier prévisionnel et prochaines étapes

L’accord de rapprochement a été approuvé à l'unanimité par les conseils d'administration d'Eutelsat et de OneWeb et est pleinement soutenu par les investisseurs de long terme des deux entreprises, à savoir Bpifrance, Fonds Stratégique de Participations, Bharti, le gouvernement britannique, SoftBank et Hanwha. CMA CGM, actionnaire d’Eutelsat, soutient également ce rapprochement.

L’opération sera soumise aux instances représentatives du personnel d’Eutelsat pour un processus d’information-consultation.

Le protocole d'accord contient des engagements d’exclusivité des deux parties de la part d’Eutelsat et des actionnaires principaux d’Eutelsat et de OneWeb.

L’opération sera également soumise à l'autorisation des autorités réglementaires compétentes.

L’opération sera soumise à l’approbation des actionnaires d’Eutelsat lors d’une Assemblée Générale Extraordinaire (AGE) d’Eutelsat qui devrait avoir lieu d’ici à la fin du premier semestre 2023. Bpifrance et Fonds Stratégique de Participations se sont engagés à voter en faveur des résolutions liées à l’opération lors de cette AGE, sous réserve des conditions usuelles.

La réalisation de la transaction est prévue d’ici à la fin du premier semestre 2023.

Conseils

Les conseils financiers d’Eutelsat sont : d’Angelin & Co, Perella Weinberg Partners et Rothschild & Co. Weil Gotshal & Manges (Paris et Londres) agit en tant que conseil juridique.

Barclays agit en tant que conseil financier de OneWeb. Herbert Smith Freehills LLP agit en tant que conseil juridique.

(...)

[1] Représentant environ 74% du capital de OneWeb

[2] GEO : (pour Geostationnary Earth Orbit) sont des satellites géostationnaires qui restent constamment au-dessus du même point de la surface de la terre et fournissent des services de communications, de télévision et météorologiques. LEO : (pour Low Earth Orbit) sont des satellites non géostationnaires qui fonctionnent en orbite terrestre basse et fournissent des services mobiles de transmission de données et des systèmes téléphoniques mobiles.

[3]Autres que Eutelsat SA

[4] Sur la base du capital existant d’Eutelsat

[5] Voir Communiqué de presse Résultats annuel d’Eutelsat exercice 2021-2022 disponible sur www.eutelsat.com

[6] Source : Euroconsult Satellite Connectivity and Video Market, September 2021.

[7] Sur la base du capital existant d’Eutelsat

+ Répondre à la discussion

Affichage des résultats 41 à 50 sur 154

Discussion: Communiqués d'Eutelsat

-

28/07/2022 14h57 #41"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

Réclame

-

05/09/2022 15h23 #42

COMMUNIQUÉ DE PRESSE - 5 SEPTEMBRE 2022 09:31

Nomination de Laurence Delpy à la tête de la branche Vidéo et de Cyril Dujardin à la tête de la branche Connectivité d’Eutelsat

source EutelsatParis, le 5 septembre 2022 – Eutelsat Communications (Euronext Paris : ETL) annonce la nomination de Laurence Delpy en qualité de Directrice générale de la branche d'activité (BU) Vidéo et de Cyril Dujardin en qualité de Directeur général de la branche d'activité (BU) Connectivité d'Eutelsat. Ces deux nominations sont au cœur du pivot des télécommunications mis en œuvre par Eutelsat qui se verra renforcé par le rapprochement d'Eutelsat et de OneWeb annoncé en juillet dernier. La création de deux branches d'activité ("Business Units" ou BU) contribuera à un meilleur centrage sur le client, à une efficacité accrue et favorisera la dynamique de croissance du Groupe. Laurence Delpy et Cyril Dujardin rejoignent le Comité exécutif d'Eutelsat à compter respectivement du 29 août 2022 et du 10 octobre 2022.

Tout au long de son parcours international, Laurence Delpy a vécu et travaillé en Asie durant la majeure partie de sa vie professionnelle, notamment à Singapour et en Chine, où elle a su mettre à profit son sens du client pour répondre à des marchés présentant différentes maturités et cultures. Passionnée de technologies, Laurence a exercé des fonctions de direction dans le secteur des télécommunications, notamment en pilotant des équipes de R&D, démontrant ainsi sa capacité à collaborer et à s’entourer d’équipes composées de profils très variés. Elle possède également une solide expérience en matière de gestion des P&Ls dans des contextes difficiles, ayant dû faire face à des mutations technologiques dans le secteur des télécommunications mobiles, tout en parvenant à créer de la valeur dans des entreprises en pleine érosion structurelle. Laurence rejoint Eutelsat après avoir occupé les fonctions de Vice-Présidente de l’activité fournisseurs de services de la zone EMEA chez Palo Alto Networks, leader mondial de la cybersécurité.

Cyril Dujardin possède une expérience d'envergure internationale dans les métiers technologiques (cartes à puce, biométrie, cybersécurité, intelligence artificielle). Il a dirigé des structures complexes soumises à divers cycles économiques, allant de la croissance au redressement en passant par l'amélioration des performances. Plus récemment, il a assuré la gestion de P&Ls consistant en un vaste éventail de produits et de services. Cyril rejoindra Eutelsat le 10 octobre depuis Atos où il exerce les fonctions de Directeur Général adjoint de la division Big Data et Sécurité.

Michel Azibert, Directeur général adjoint d'Eutelsat, assurera par intérim la direction de la BU Connectivité en attendant la prise de fonction de Cyril Dujardin.

Eva Berneke, Directrice générale d'Eutelsat, a déclaré au sujet de ces nominations : « Laurence et Cyril auront pour mission de structurer et de développer nos deux BU Vidéo et Connectivité dans le contexte d'un marché mondial en forte croissance. Ces BUs permettront de bâtir une offre de services unique qui sera davantage encore renforcée par notre rapprochement avec OneWeb. Je suis confiante que Laurence et Cyril sauront mettre à profit leur vision stratégique et leur savoir-faire opérationnel pour relever ces défis et satisfaire au mieux le large éventail de besoins de nos clients. »"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

08/09/2022 12h52 #43

COMMUNIQUÉ DE PRESSE - 8 SEPTEMBRE 2022 08:31

Succès du lancement du satellite EUTELSAT KONNECT VHTS de nouvelle génération

source Eutelsat- Un satellite à la pointe de la technologie permettant l’accès au haut débit fixe et à la connectivité mobile partout en Europe

- Doté d’une capacité de 500 Gbps qui en fait le satellite géostationnaire le plus imposant jamais commandé et lancé en Europe

- Assorti de divers engagements fermes, illustrant les atouts offerts par les satellites géostationnaires en matière de lutte contre la fracture numérique

La séparation de ce satellite entièrement électrique est intervenue au terme d'un vol de 28 minutes et la vérification des systèmes du satellite s'est ensuite déroulée avec succès sur une période de 3 heures.

Satellite de très grande puissance construit par Thales Alenia Space, EUTELSAT KONNECT VHTS va permettre de proposer des services haut débit fixes et de connectivité mobile à travers l'Europe, l'Afrique du Nord et le Moyen-Orient. Disposant de 230 faisceaux au-dessus de l'Europe occidentale et doté d’une capacité en bande Ka de 500 Gbps, EUTELSAT KONNECT VHTS est le satellite géostationnaire le plus imposant commandé à ce jour en Europe. Il embarque un très puissant Processeur Numérique Transparent de 5èmegénération, alliant flexibilité dans l’allocation de capacité et usage optimal du spectre.

S'appuyant sur une capacité sept fois supérieure à celle de son cousin EUTELSAT KONNECT lancé en 2020, ce satellite ultramoderne bénéficie déjà de l'engagement ferme de plusieurs acteurs majeurs du haut débit par satellite, notamment Orange via sa filiale Nordnet en couverture de la France, Telecom Italia Mobile pour l'Italie et Thales Alenia Space pour accompagner notamment les clients gouvernementaux dans le déploiement de solutions de connectivité. Ces exemples d'engagements témoignent de la capacité des satellites géostationnaires à apporter une solution attractive dans la lutte contre la fracture numérique, à l'heure où l'accès à la connectivité revêt une importance cruciale dans le développement économique et social des populations.

Eva Berneke, Directrice générale d'Eutelsat, a déclaré : « Toutes nos félicitations aux équipes d'Arianespace et du Centre Spatial Guyanais pour avoir réussi à placer notre satellite EUTELSAT KONNECT VHTS en orbite géostationnaire. Grâce à cette synergie optimale entre les trois acteurs français d'excellence que sont Eutelsat, Thales Alenia Space et Arianespace, nous sommes en mesure de hisser la connectivité à un niveau encore plus avancé en Europe et de contribuer ainsi à résorber la fracture numérique partout sur le continent. »

d'autres images sur le forum rétrotechnique"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

15/09/2022 12h41 #44

COMMUNIQUÉ DE PRESSE - 15 SEPTEMBRE 2022 09:01

Le satellite EUTELSAT KONNECT sélectionné par Liquid Intelligent Technologies pour le déploiement de services haut débit en Ouganda, au Sud Soudan et en République démocratique du Congo

source Eutelsat- Consolidant un partenariat établi de longue date grâce au lancement par Liquid Intelligent Technologies de services haut débit en bande Ka

- Preuve de l'attrait d'EUTELSAT KONNECT en Afrique sub-saharienne pour accompagner les opérateurs télécoms dans leurs efforts en faveur du désenclavement numérique

- Installation d'une station au sol en Afrique du Sud, favorisant l'extension de la couverture régionale en vue de générer et consolider les opportunités commerciales.

Paris, le 15 Septembre 2022 – Eutelsat Communications (Euronext Paris : ETL) et Liquid Intelligent Technologies (Liquid), entreprise du groupe panafricain Cassava Technologies, ont signé un accord pluriannuel portant sur la capacité multifaisceaux du satellite EUTELSAT KONNECT afin de répondre aux besoins de connectivité des petites et moyennes entreprises (PME) et des bureaux à domicile (SOHO) en Ouganda, au Sud-Soudan et dans les régions orientales de la République démocratique du Congo.

Aux termes de cet accord, Liquid s’appuiera sur les ressources disponibles à bord du satellite EUTELSAT KONNECT pour élargir son portefeuille de services Internet à prix abordables dans les territoires insuffisamment desservis par les réseaux terrestres.

Liquid est d'ores et déjà un partenaire de longue date d'Eutelsat, puisqu'il exploite les ressources en bande Ku du satellite EUTELSAT 7B pour proposer des services VSAT en Afrique subsaharienne dans le cadre d'un contrat à long terme qui a fait l'objet d'un renouvellement et d'une extension en 2021.

Liquid hébergera également la première station au sol d'EUTELSAT KONNECT en Afrique subsaharienne, ce qui conforte sa prédominance en tant que principal opérateur de téléport satellitaire / segment sol en Afrique et renforce davantage encore ses liens avec Eutelsat. Située à Krugersdorp en Afrique du Sud, la station au sol permettra à Eutelsat d’élargir la couverture régionale de ses ressources et de susciter de nouvelles opportunités commerciales en proposant des services d’accès au haut débit dotés de performances accrues.

EUTELSAT KONNECT est un satellite HTS de nouvelle génération qui offre une flexibilité opérationnelle sans précédent et dispose de vastes ressources en orbite destinées aux services haut débit en Afrique. Depuis sa mise en service complète il y a plus d’un an, le satellite affiche une bonne dynamique commerciale à travers la signature de plusieurs accords avec des opérateurs de télécommunications dans de nombreux pays parmi les plus peuplés du continent africain.

Scott Mumford, Directeur général de Liquid Satellite Services a déclaré: « Nous proposons des services satellitaires dans plus de 27 pays africains, améliorant ainsi la vie de plus de 1,3 milliard de personnes. À travers cet accord, nous allons être en mesure d’enrichir notre offre par des services exploités pour la première fois en bande Ka. Nous avons toujours été des précurseurs et des catalyseurs d'initiatives et de technologies susceptibles de nous aider à concrétiser notre vision qui consiste à bâtir un avenir marqué du sceau du numérique et dans lequel aucun Africain ne sera laissé pour compte. »

Michel Azibert, Directeur général délégué d'Eutelsat, a ajouté : « Ce nouvel accord témoigne du fort attrait de notre satellite EUTELSAT KONNECT en Afrique sub-saharienne et de son aptitude à accompagner les opérateurs télécoms dans leurs démarches de lutte contre la fracture numérique. En franchissant une nouvelle étape de notre partenariat avec Liquid Intelligent Technologies, nous pourrons nous assurer que les puissantes ressources satellitaires d'Eutelsat en couverture de l'Afrique sub-saharienne alliées à l'expertise inégalée et au savoir-faire régional de Liquid Intelligent Technologies permettront de proposer les meilleurs services possibles à l’ensemble des professionnels présents sur le continent africain. »"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

10/10/2022 11h49 #45

COMMUNIQUÉ DE PRESSE - 7 OCTOBRE 2022 10:33

Eutelsat communique sur des brouillages d'origine iranienne

source : Eutelstat« Depuis le 26 septembre, Eutelsat fait l'objet de brouillages sur deux de ses satellites. Ces interférences perturbent la transmission de plusieurs chaînes de télévision et de radio numériques diffusées en persan depuis l'extérieur de l'Iran, ainsi que d'autres chaînes. Les mesures effectuées à l'aide d'un dispositif spécialement conçu pour la détection des interférences ont permis à Eutelsat de conclure que les transmissions de la liaison montante de l'ensemble de ces canaux brouilleurs provenaient d'Iran.

Dès lors, et en vue de mettre fin à cette situation dans les plus brefs délais, Eutelsat a décidé de déployer une action simultanée autour de deux axes principaux : sur le plan diplomatique, et en usant de toutes les procédures existantes tant au niveau national qu’international, Eutelsat a aussitôt contacté les autorités compétentes de la République islamique d’Iran en exigeant qu’il soit mis fin immédiatement et de façon définitive à ces interférences nuisibles. Eutelsat a rappelé aux instances iraniennes concernées que le brouillage intentionnel est formellement interdit par le Règlement des radiocommunications de l'Union Internationale des Télécommunications (UIT). En parallèle, sur le plan technique, les experts d’Eutelsat se sont mobilisés sans relâche auprès des clients impactés pour minimiser autant que possible les effets de ces interférences sur le service. »"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

12/10/2022 15h20 #46

COMMUNIQUÉ DE PRESSE - 12 OCTOBRE 2022 07:51

Update stratégique d’Eutelsat sur son projet de rapprochement avec OneWeb

► lire le développement complet sur le site d'Eutelsat- Rapprochement de deux partenaires complémentaires pour créer la première infrastructure combinée GEO/LEO

- Capturer l’essor du marché mondial de la connectivité par satellite grâce à une position concurrentielle de premier plan et en capitalisant sur des technologies éprouvées auprès des clients

- Performance financière robuste dès le premier jour, permettant d’atteindre un taux de croissance annuel moyen à deux chiffres du chiffre d’affaires et de l’EBITDA sur le moyen-long terme, ainsi que plus de 1,5 milliards d’euros de synergies

"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

13/10/2022 20h42 #47

Communiqué de presse - 12 octobre 2022 07:53

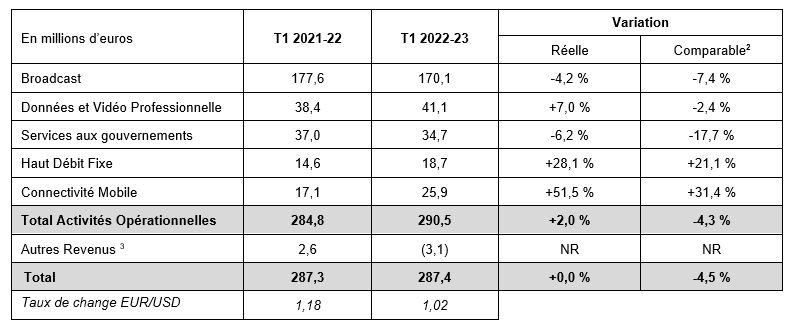

chiffre d’affaires du premier trimestre de l’exercice 2022-23

source Eutelsat- chiffre d’affaires des activités opérationnelles de 291 millions d’euros, en baisse de 4,3 %, en ligne[1] avec le milieu de la fourchette d’objectifs annuels

- poursuite de la forte croissance à deux chiffres du haut débit fixe et de la connectivité mobile

- confirmation de l’ensemble des objectifs financiers

- succès du lancement de konnect vhts ouvrant la voie au retour à la croissance tiré par la connectivité

paris, le 12 octobre 2022 – eutelsat communications (isin : Fr0010221234 - euronext paris : Etl) publie aujourd’hui son information financière pour le trimestre clos le 30 septembre 2022.

eva berneke, directrice générale d’eutelsat communications, a commenté: « le chiffre d’affaires du premier trimestre est conforme à nos attentes, et nous confirmons l’ensemble des objectifs financiers pour l’exercice en cours et les suivants. Malgré une capacité disponible limitée à ce stade, les activités de haut débit fixe et de la connectivité mobile ont enregistré à nouveau une forte croissance à deux chiffres, témoignant de leur potentiel à long-terme, alors que nos activités de broadcast arrivées à maturité sont en recul, conformément à nos attentes.

Nous avons enregistré d’importants progrès dans la mise en œuvre de notre pivot des télécommunications en finalisant la mise en place de notre nouvelle organisation autour de deux branches d'activité – la vidéo et la connectivité et en plaçant une nouvelle direction à la tête de chacune de ces branches. La création de ces deux pôles d’activité nous permettra de renforcer notre approche centrée sur le client, de gagner en efficacité et de favoriser le retour à la croissance.

Enfin, le lancement réussi du satellite konnect vhts en septembre marque une étape cruciale pour le retour à la croissance dans le domaine de la connectivité grâce à la mise à disposition de capacités sans précédent en couverture des marchés européens, assorties de divers engagements fermes.»

(1) variation sur une base comparable à taux de change et périmètre constants.

(2) a taux de change et périmetre constants. La variation est calculée comme suit : I) le chiffre d'affaires en dollars u.s. Du 1er trimestre 2022-23 est converti au taux du premier trimestre 2021-22 ; ii) l'effet des opérations de couverture de change est exclu.

(3) les autres revenus incluent principalement l'effet de couverture de change du chiffre d'affaires euros/dollar, la rémunération de services de conseil ou d'ingénerie fournis à des tiers, ainsi que des indemnités de fin de contrats.

Liens connexes

CHIFFRES D'AFFAIRES DU PREMIER TRIMESTRE DE L’EXERCICE 2022-23Dernière modification par kiki37 ; 13/10/2022 à 20h45.

"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

15/10/2022 21h53 #48

COMMUNIQUÉ DE PRESSE - 15 OCTOBRE 2022 12:02

Succès du lancement du satellite EUTELSAT HOTBIRD 13F

source : Eutelsat- Premier des deux satellites destinés à être positionnés au pôle phare d'Eutelsat à 13 degrés Est

- Des dépenses d’investissement optimisées grâce au remplacement de trois satellites par deux et à la stratégie de conception par les coûts

- Mise à disposition des ressources les plus avancées et de services optimisés au principal pôle de télédiffusion d'Eutelsat pour la zone EMEA

- Premier satellite adossé à la plateforme Eurostar Neo à propulsion électrique, au service de l'innovation et de la compétitivité de l'industrie spatiale européenne

Paris, le 15 octobre 2022 – Eutelsat Communications (Euronext Paris : ETL) annonce que le satellite EUTELSAT HOTBIRD 13F a été lancé avec succès en orbite de transfert géostationnaire par le spécialiste américain des lancements spatiaux SpaceX, à bord d'une fusée Falcon 9 qui a décollé de Cap Canaveral en Floride à 7h22 heure de Paris (5h22 UTC).

La séparation du satellite entièrement électrique est intervenue à l’issue d’un vol de 35 minutes et la mise en route des systèmes de l’engin spatial s'est déroulée avec succès sur une période de 3 heures.

Le satellite EUTELSAT HOTBIRD 13F est l'un des deux satellites conçus par le constructeur Airbus Defence and Space. Il s'appuie sur la plateforme satellitaire de télécommunications Eurostar Neo développée dans le cadre d'un projet de partenariat entre l'Agence spatiale européenne (ESA) et Airbus visant à soutenir l'innovation et renforcer la compétitivité de l'industrie spatiale européenne.

Une fois placé en orbite et mis à poste, le satellite EUTELSAT HOTBIRD 13F, ainsi que son jumeau EUTELSAT HOTBIRD 13G, viendront renforcer et optimiser la diffusion de plus de mille chaînes de télévision vers les foyers situés en Europe, en Afrique du Nord et au Moyen-Orient. Ces satellites offriront en outre des fonctionnalités avancées en matière de protection et de résilience des signaux de transmission ascendante.

Les deux satellites remplaceront trois anciens satellites à la position phare d'Eutelsat à 13° Est.

Pascal Homsy, Directeur technique d’Eutelsat a déclaré : « Nous félicitons les équipes d'Eutelsat, d'Airbus Defence and Space et de SpaceX pour avoir procédé avec succès au lancement de notre satellite EUTELSAT HOTBIRD 13F vers l'orbite géostationnaire. Ce satellite permet de réunir les ressources technologiques les plus avancées de la nouvelle plateforme Eurostar Neo à la position phare d'Eutelsat à 13 degrés Est tout en confirmant le partenariat à long terme qui unit Airbus et Eutelsat. »"Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

-

03/11/2022 18h57 #49

COMMUNIQUÉ DE PRESSE - 3 NOVEMBRE 2022 10:19

Le satellite EUTELSAT HOTBIRD 13G lancé avec succès

mais...lancé par ...SpaceX !!!

source : Eutelsat- - Second satellite destiné à être positionné au pôle phare d'Eutelsat à 13 degrés Est

- - Mise à disposition des ressources les plus avancées et de services optimisés au principal pôle de télédiffusion d'Eutelsat pour la zone EMEA

- - Des dépenses d’investissement optimisées grâce au remplacement de trois satellites par deux et à la stratégie de conception par les coûts

- - Satellite hébergeant la charge utile EGNOS GEO-4 permettant à l'EUSPA de proposer des programmes spatiaux à la fois fiables et sécurisés

Paris, le 3 novembre 2022 – Eutelsat Communications (Euronext Paris : ETL) annonce que le satellite EUTELSAT HOTBIRD 13G a été lancé avec succès en orbite de transfert géostationnaire par le spécialiste américain des lancements spatiaux SpaceX, à bord d'une fusée Falcon 9 qui a décollé de Cap Canaveral en Floride à 6h22 heure de Paris (5h22 UTC).

La séparation du satellite entièrement électrique est intervenue à l’issue d’un vol de 35 minutes et la mise en route des systèmes de l’engin spatial s'est déroulée avec succès sur une période de 3 heures.

Le satellite EUTELSAT HOTBIRD 13G est le second des deux satellites conçus par le constructeur Airbus Defence and Space et destinés à être placés à la position phare d'Eutelsat à 13 degrés Est pour y remplacer trois satellites plus anciens. Ce satellite s'appuie également sur la plateforme satellitaire de télécommunications Eurostar Neo développée dans le cadre d'un projet de partenariat entre l'Agence spatiale européenne (ESA) et Airbus visant à favoriser l'innovation et renforcer la compétitivité de l'industrie spatiale européenne. Une fois placé en orbite et mis à poste, le satellite EUTELSAT HOTBIRD 13G, ainsi que son jumeau EUTELSAT HOTBIRD 13F lancé le 15 octobre dernier, viendront renforcer et optimiser la diffusion de plus de mille chaînes de télévision vers les foyers situés en Europe, en Afrique du Nord et au Moyen-Orient. Ces satellites offriront en outre des fonctionnalités avancées en matière de protection et de résilience des signaux de transmission ascendante.

En février 2021, Eutelsat a été chargé une nouvelle fois par l'Agence de l'Union européenne pour le programme spatial (EUSPA) d'héberger la charge utile EGNOS GEO-4, qui est embarquée à bord du satellite EUTELSAT HOTBIRD 13G. Eutelsat exploite en effet d’ores et déjà la charge utile EGNOS GEO-3 sur son satellite EUTELSAT 5 West B.

EGNOS (European Geostationary Navigation Overlay Service) est le service européen de navigation par recouvrement géostationnaire qui opère en tant que service d’augmentation pour les systèmes mondiaux de géolocalisation par satellite, permettant d’améliorer la fiabilité des informations liées au positionnement. Les messages transmis par EGNOS sont caractérisés par leur intégrité, un atout essentiel pour l’aviation où les seuls systèmes de positionnement par satellite (GNSS) ne répondent pas aux prescriptions strictes de l’Organisation de l’aviation civile internationale (OACI). Cette fonction s'avère particulièrement utile lors de manœuvres critiques telles que le guidage des avions pendant les phases finales d’atterrissage. D'autres systèmes de transport, notamment le maritime et le ferroviaire, bénéficient également du service « Safety of Life » d'EGNOS. Par ailleurs, EGNOS permet de renforcer la précision de la géolocalisation exigée par certaines applications utilisées notamment dans l'agriculture de précision, la géomatique, le génie civil ou la navigation en mer.

Eva Berneke, Directrice générale d'Eutelsat, a déclaré : « EUTELSAT HOTBIRD 13G est à présent en route pour rejoindre EUTELSAT HOTBIRD 13F au pôle phare d’Eutelsat à 13 degrés Est. Nous espérons ainsi contribuer à compléter le réseau GNSS de l’EUSPA, notre client et partenaire de longue date au sein de l'Union européenne. Je tiens à féliciter les équipes d'Eutelsat, d'Airbus et de SpaceX pour la réussite de ce nouveau lancement vers l'orbite géostationnaire »."Qui dira toute la malice dont les choses sont capables lorsqu'elles cherchent à vous embêter ?"...E.Aisberg (son C.V.)

- - Second satellite destiné à être positionné au pôle phare d'Eutelsat à 13 degrés Est

-

03/11/2022 20h12 #50Membre

- Date d'inscription

- mars 2014

- Messages

- 3 122

Encore un qui a quitté Ariane au profit d'Elon Musk

Si même Eutelsat n'est plus client d'Ariane, qui le sera ???

En plus c'est un programme "européen" ...

Répondre avec citation

Répondre avec citation

Liens sociaux